国庆长假后的首周,有25只基金集中发售,且权益类基金较多,其中还包括了赵诣等明星基金经理管理的新基金。

有基金经理认为,随着风险释放和估值回落,市场恐慌情绪不会持续太久,对于四季度业内普遍不悲观,市场结构性机会仍然存在。

节后新基“25箭连发”

市场的调整,并未阻止基金公司的布局步伐。

东方财富Choice数据显示,节后一周,共有25只基金集中发售(份额合并计算),权益类基金占比过半,其中还出现了许多头部基金公司的身影,比如华夏基金、南方基金、建信基金等。

具体来看,10月10日,就有16只新基金发行。其中包含了两只碳中和基金——南方碳中和股票发起、英大碳中和混合,建信智远先锋混合、中信建投红利智选混合等权益类产品也在列。

部分明星基金经理的新基金也将在节后首周发行,比如2020年的主动权益类基金冠军赵诣。10月13日起,拟由赵诣管理的泉果旭源三年持有期混合也将进入发售。作为他加盟泉果基金后的首只产品,这只基金的发行引发业内较大关注。公告显示,该基金的首次募集规模上限为100亿元。

增量资金陆续入市

今年9月,权益类基金总体发行较为平淡。数据显示,9月权益类基金(股票型、混合型)的发行规模,在全部新发产品中占29%。

主动权益类基金中,兴证全球合瑞混合发行规模最高,接近50亿元;除此之外,发行份额超过10亿元的,还有华泰紫金创新成长混合发起、华夏远见成长一年持有混合等,但许多产品的募集规模仅在2亿元左右。

相对而言,债基仍是9月的发行“大户”。“近期市场较为震荡,避险情绪较浓,资金总体更倾向于风险更低的资产,权益类基金发行目前较为乏力。”有基金公司人士说。

按季度来看,三季度所成立的混合型、股票型基金已“吸金”1560.67亿元。其中,逾四成产品成立来的净值涨跌幅在1%以内,这意味着建仓节奏较慢,未来仍有增量资金将陆续入市。

基金积极备战4季度

市场风险偏好走低并不影响基金公司的布局节奏。多家基金公司人士表示,未来市场不用太过悲观,仍有结构型机会。

华夏基金认为,随着市场风险的释放和估值回落,恐慌情绪不会持续太久,指数会进入到“抗跌”区间并逐步企稳,长期看市场的配置窗口再次打开,但右侧拐点仍需耐心等待。从长期看,业内普遍并不悲观,随着10月末三季报披露,“盈利见底”有望逐步明晰,随后价值板块有望迎来估值修复行情,为市场全面反转奠定基础,而成长板块的新一轮上涨可能会在市场底部形成后逐步展开。

泉果基金赵诣也认为,随着各项制度的进一步推进,A股可投公司的行业分布更广、发展维度也更丰富,结构性机会可期。中国经济正向高质量发展转型。数字经济下的智能化转型以及能源革命下的绿色化转型,都为相关行业提供了宽广的发展空间。

赵诣将更加关注有“增量”的方向:一是技术进步带来需求提升的方向,包括新能源和5G应用;二是在“双循环”下的补短板方向。

加仓、调研……巨头们开始行动了

面对权益市场的震荡调整,外资巨头们布局中国市场的热情并未降温。积极加仓、密集调研……他们开始行动了。

多家外资巨头出手

晨星最新数据显示,8月,安联神州A股基金大幅加仓茅台,加仓幅度超过20%。安联神州A股基金也是海外规模最大的中国股票基金。

无独有偶,资产管理规模超万亿美元的资本集团更是频频加仓。具体来看,和8月中下旬相比,截至9月底,资本集团旗下主动管理ETF CGXU加仓了药明生物、药明康德、新奥能源、汇川技术、京东、阿里巴巴等。资本集团旗下另一只主动管理ETF CGGO则加仓了贵州茅台、中国平安。

除了加仓以外,部分外资巨头亦颇为忙碌,多次调研A股上市公司。

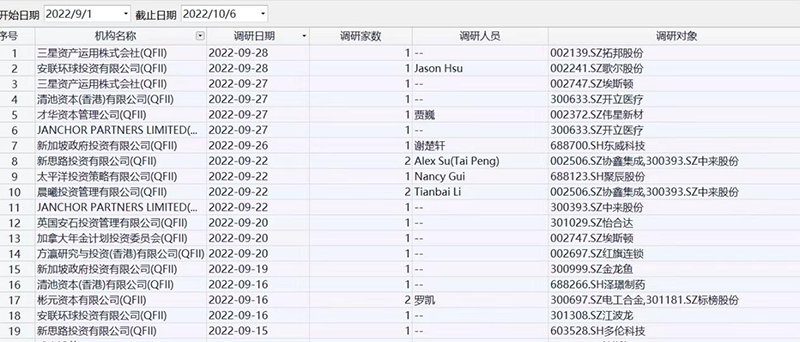

东方财富Choice数据显示,9月以来,多家知名QFII机构调研了A股上市公司,其中包括新加坡政府投资有限公司、加拿大年金计划投资委员会、安联环球、资本国际等全球知名资管巨头。

从调研方向上,外资巨头们较为关注高端制造领域。具体来看,今年9月,新加坡政府投资有限公司调研了东威科技、金龙鱼、埃斯顿、京山轻机、大北农、普门科技等;加拿大年金计划投资委员会调研了埃斯顿、德方纳米和坚朗五金;资本国际调研了中微公司;不列颠哥伦比亚省投资管理公司调研了埃斯顿;安联环球调研了歌尔股份、江波龙、汇川技术、东方电子、奥普特等。

部分上市公司的调研更是外资机构云集,公司当前业务发展情况、后续发展空间成为机构重点关注问题。

以拓邦股份为例,9月28日,花旗银行、Point72、UBSAM(US)等多家知名机构出现在调研名单。从调研纪要来看,机构较为关注公司产品的壁垒、毛利率情况,后续发展空间等。

拓邦股份表示,公司主要聚焦低碳化趋势下用电端、储电端的机会,未来几年有信心保持较高的增速。未来随着供应端成本改善,公司自主创新产品比例提升,毛利率可以回到去年或前年较高的水平。

类似的还有埃斯顿。9月27日的电话会议可谓外资机构专场,调研机构包括富达基金、JPMorgan Asset Management Asia等。梳理调研纪要发现,机构较为关注公司机器人业务的主要竞争对手、三季度业绩情况以及未来发展机遇等。

埃斯顿表示,公司机器人业务的竞争对手主要是国际品牌厂商。尽管上半年业绩保持增长,但与预期有差距,三季度公司的经营情况回归正常。新能源行业是未来重要的应用市场,公司组建了专门的进攻型团队,以抓住新能源行业增长机会。

看好中国市场配置价值

从外资机构最近发声来看,中国资产已成为配置“必选项”。

“目前市场处于震荡筑底的阶段,我对后市相对乐观。目前市场估值已下调了不少,后市不会有大的风险。”施罗德投资公募业务(筹)首席投资官安昀表示,从中长期、多资产的角度看,A股是目前全球范围内颇具成长机会的市场之一,对海外投资者很有吸引力。

路博迈中国股票投资总监孟宁认为,当前海外经济走弱,美联储在未来的加息的步伐也将逐渐见顶,当资金开始回流新兴市场时,中国市场相对较好的基本面和较强的汇率在全球市场中的配置价值将进一步凸显。

针对后续看好的投资机会,联博集团表示,价值股在2019至2021年连续三年跑输成长股后,均值回归的概率已经提高。当前各个不同的行业板块都出现估值被低估的价值投资机会,比如拥有稳定分红的高速公路或港口营运企业,这些企业在利率走低的环境下具有投资吸引力。

霸菱中国股票投资经理姜征昊认为,随着内需持续复苏、国际航班恢复、外贸互动提升,中国宏观经济有望稳中有升。具体到行业,他认为那些受益于供应链自给自足、科技创新及低碳意识等结构性趋势的企业具有充满吸引力的增长前景。具体而言,他将继续在新基建、国内消费、医疗保健、科技创新及可持续发展等领域寻找投资机会。